Венчурные инвестиции – суть инвестирования

Мир не стал бы таким, какой он есть, миллионы людей не пользовались бы фейсбуком, а Google и Microsoft не стали бы финансовыми гигантами, если бы не было в экономике понятия "венчурные инвестиции". Именно этот метод инвестирования стал самым высокодоходным в истории человечества.

1 Венчурные инвестиции – суть понятия

Венчурное инвестирование – это распространенная схема размещения денег, которая известна любому финансисту. Часто венчурный капитал становится даже условным участником высокорискованных инвестиционных портфелей. Мы говорим "условным" потому, что по своей сути венчурные капиталовложения являются частными инвестициями, а потому в состав портфелей не включаются.

Чтобы понять, почему венчурный капитал не принято включать в портфели, нужно представлять себе, какой сегодня стала портфельная теория. Комплексный анализ потенциальных фондовых и других инвестиционных инструментов привел к тому, что объекты для вложения средств, которые трудно проанализировать при помощи математического подхода, часто полностью исключаются из портфеля, чтобы привести значения его потенциальной доходности и риска к определенным цифрам.

Слово "Venture" в английском языке буквально означает "рискованное предприятие". Американцы говорят "to undertake a venture" часто в контексте "to take a risk" (англ. пойти на риск). Венчурные капиталовложения чрезвычайно рискованны и очень доходны. Это связано с тем, что объектами обычно становятся предприятия с минимальными амортизационными расходами и огромным потенциалом на рынке.

Оценить потенциал товара или услуги на рынке очень сложно. Маркетинговые исследования отрасли и мнения потребителей могут дать относительно объективную взвешенную оценку того, будет ли товар популярен или нет, но фактические результаты разнятся от случая к случаю. Почему необходимо производить эти исследования? Для этого надо понять, как видят венчурный капитал два участника процесса инвестирования – объект и держатель капитала.

Первый не имеет финансовой базы для того, чтобы разработать прототип, и уж тем более для того, чтобы начать серийное производство продукта. Второй оценивает, стоит ли дать первому деньги, выкупив солидную часть его предприятия. Из-за невозможности объективно оценить риск вложений второго принято называть "бизнес-ангелом".

2 Критерии оценки объектов венчурного инвестирования

В статье о том, как вести семейный бюджет, мы говорили о необходимости выбора бета-нейтрального или наоборот агрессивного портфеля. Это означает, что нужно большое внимание уделять оценке рисков. Существуют критически важные особенности венчурного инвестирования, среди которых следует выделить:

- Сложность оценки объекта инвестирования;

- Полное отсутствие ликвидности вложенного капитала;

- Необходимость создания благоприятной обстановки для развития предприятия;

- Узкая специализация объектов инвестирования.

Ни один капиталист не станет вкладывать свои деньги наобум, необходимо определить для себя хоть какие-то критерии оценки объекта для своих капиталовложений. Несмотря на отсутствие возможностей для математического анализа, в ходе развития идей венчурного капитализма были выработаны эмпирические критерии оценки потенциала начинающих компаний. К так называемым "стартапам" предъявляют следующие требования:

- Наличие четко сформулированного бизнес-плана;

- Высокая квалификация менеджеров и наличие у них управленческого опыта;

- Относительно свободный от конкуренции рынок;

- Строго определенные временные рамки реализации проекта;

- Высокий ожидаемый ROI с показателем от 0,4.

Существуют также определенные этапы венчурного финансирования проекта. По ходу реализации бизнес-плана и выхода проекта из инвестиционного периода к финансированию подключаются другие венчурные капиталисты и фонды, заинтересованные в предприятии. Капиталист может начать вкладывать деньги с самого начала и стать "бизнес-ангелом", а может и выждать немного, уступая это право другим. Даже после выпуска прототипа и в момент формирования производственного процесса капитал все еще считается венчурным.

Все этапы реализации проекта стоят по-разному. Для выпуска прототипа может понадобиться такая-то сумма денег, а на организацию производства уже совершенно иная. Для венчурного капиталиста очень важной характеристикой объекта является наличие активов с неустановленной стоимостью. Именно подобные активы чаще всего приводят к бурному развитию предприятия-объекта. Такой продукт проще выпускать, рекламировать и скорректировать для рынка, но для исследований, создания и доработки прототипа часто нужны большие средства.

Предприятия, у которых большая часть активов представлена в виде нематериальных ценностей, по большей степени сконцентрированы в технологически развитых странах. Именно там концепция венчурного капитализма получила наибольшее распространение.

К объектам неустановленной стоимости можно отнести:

- Интеллектуальную собственность;

- Программное обеспечение;

- Разработки в высокотехнологичных отраслях науки;

- Разработки в области биоинженерии.

Проекты с данным типом собственности могут показывать совершенно непредсказуемые результаты деятельности.

3 Этапы венчурного финансирования

Экономическая теория не могла проигнорировать столь масштабный тренд в области размещения капиталов. За несколько десятилетий был сформирован типичный план для реализации венчурного капитала. Необходимо отметить, что формирование данной теоретической базы было необходимо из-за того, что начали появляться венчурные фонды. Требовалось сформулировать методики размещения и контроля над инвестициями.

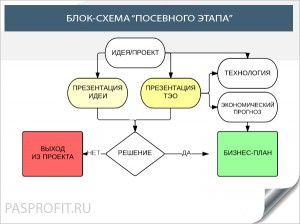

На данный момент принято выделять следующие этапы реализации венчурного проекта: посевной этап; стадия "стартап"; второй этап; третий этап; мостовой этап. На первом этапе производится налаживание первичных связей между инвестором и объектом для инвестирования. В ходе данного этапа инвестору представляется идея или ранний прототип, разработчик старается убедить его в том, что у данного проекта есть перспективы на рынке.

Со стороны инвестора на данном этапе требуется оценка технико-экономического обоснования проекта (ТЭО) и решение, вкладывать деньги или нет. Инвестор и становится для объекта первым "бизнес-ангелом". Средний показатель "провала" на этом этапе составляет от 66 до 72 % по оценкам разных специалистов. Плюсом является относительно низкая стоимость первичных инвестиций.

Вторым этапом является формирование "стартапа" для компании. Проще говоря, подъемного капитала. Именно на данной стадии производится презентация бизнес-плана, идей в области менеджмента и организации производственного процесса. Для дальнейшего анализа рисков требуется проведение маркетинговых исследований, изучение общественного мнения.

Средний показатель "провала" предприятия на этапе "стартап" составляет уже около 53 %. Именно "стартап" является самой ответственной фазой для разработчика и объекта инвестиций. Стоимость проекта по сравнению с "посевным" этапом значительно увеличивается.

Третий этап, который был назван "вторым" в экономической теории, связан с первичным выходом из инвестиционного периода. Продукт имеет форму и бренд, начинает конкурировать с другими участниками рынка. В этот момент начинает играть роль амортизационная составляющая инвестиций, а объект инвестирования должен выйти на доходный или хотя бы безубыточный уровень.

Средний показатель "провала" проекта на третьем этапе составляет уже приемлемое значение – 33,7 %. С учетом выхода продукта на рынок появляются возможности для объективного анализа объекта инвестирования.

"Третий" этап – важная фаза в развитии предприятия, стартовавшего благодаря венчурным капиталам. Предприятие уже имеет свою долю рынка и определенную целевую аудиторию. Теперь требуется сформировать эффективную маркетинговую кампанию, заставить потребителя выбирать этот продукт. Продвижение бренда, формирование эффективной инфраструктуры и другие сугубо управленческие факторы играют решающую роль.

От 80 до 87 % компаний удачно выходят в зону постоянной прибыли на этом этапе. С этого момента в качестве венчурных капиталистов выступают уже держатели очень больших капиталов, которые могут даже обеспечить первичный финансируемый выкуп при необходимости.

"Мостовой" этап – финальная фаза развития венчурного предприятия. Именно на этом этапе определяется, стали инвестиции доходными или нет. На этом этапе предприятие выходит на фондовый рынок, предоставляя инвестору возможность реализовать свою долю в компании по рыночной цене, которая может возрасти в десятки раз при удачном стечении обстоятельств.

Вместо оценки риска венчурного капитала на этом этапе у инвестора возникает дилемма, продавать свою долю или нет. При продолжении инвестирования средний показатель "провала" составляет солидные 33 %, а потому большинство инвесторов предпочитает избавиться от своей доли до того, как она станет низколиквидной и волатильной из-за изменений на рынке.

Современные венчурные фонды часто формируются путем привлечения капитала, находящегося в руках частных лиц. В этом случае венчурный фонд выступает в качестве ПИФа с высоким показателем риска. Через данный фонд вы передаете свои деньги начинающему разработчику или молодой компании, надеетесь на то, что она будет по-настоящему успешна на рынке.

Комментарии и отзывы читателей

comments powered by HyperCommentsГлавная » Инвестиции, Новости, Стартапы » Венчурные инвестиции – суть инвестирования