Вторичный рынок ценных бумаг – его роль в экономике

Переход к рыночной экономике вызвал глубокое преобразование финансовых отношений между объектами и субъектами экономики и послужил основой формирования различных финансовых институтов, в том числе и появления вторичного рынка ценных бумаг. Что же представляет собой вторичный рынок ценных бумаг, какова его роль и значение в условиях рыночных отношений?

1 О вторичном рынке ценных бумаг

Под вторичным рынком ценных бумаг понимают совокупность определенных взаимоотношений всех его участников, складывающихся в процессе обращения ранее эмитированных ценных бумаг, выступающих в качестве товара. Основу взаимоотношений вторичного рынка составляют торговые операции с ценными бумагами. По сути, это специфический механизм, позволяющий перепродавать ценные бумаги и, соответственно, перераспределять капитал на рынке, а также осуществлять контроль над предприятиями-эмитентами.

Основной целью вторичного рынка является обеспечение реальных условий для проведения всех рыночных операций с ранее эмитированными ценными бумагами. В зависимости от наличия/отсутствия организации торгового процесса выделяют организованный (биржевой) и неорганизованный (внебиржевой) вторичный рынок.

- На биржевом рынке обращение ценных бумаг осуществляется на основе единого, специально разработанного свода законов, правил и стандартов торговли в рамках конкретных торговых площадок между различными профессиональными лицензированными участниками. Основным институтом организованного обращения являются биржи.

- На внебиржевом рынке обращение ценных бумаг осуществляется без соблюдения единых правил для всех участников рынка. То есть это рынок, где требования к участникам, правилам заключения торговых сделок не установлены, торговля осуществляется произвольно через частные контакты покупателя и продавца. При этом информационное сопровождение о совершенных сделках отсутствует.

На внебиржевом рынке обращаются ценные бумаги, которые отсутствуют в листинге бирж, и, соответственно, они не имеют биржевых котировок. Обычно это ценные бумаги компаний, которые в силу разных причин не имеют возможности провести IPO. Внебиржевой рынок, в свою очередь, может также носить характер организованного и неорганизованного рынка.

Организованный внебиржевой вторичный рынок ценных бумаг представлен отделениями банков, фондовыми магазинами, инвестиционными фондами, компаниями, внебиржевыми дилерами. В целом, внебиржевой оборот характеризуется меньшей организованностью относительно биржевого оборота.

2 Биржа как основной институт обращения вторичного рынка ценных бумаг

Фондовая биржа является определенным образом организованной рыночной площадкой, на которой осуществляются сделки по купле-продаже различных ценных бумаг. Основными функциями биржи являются:

- перераспределение и аккумулирование капиталов. Служит эффективным механизмом перелива капитала из одного предприятия (отрасли экономики) в другое;

- обеспечение ликвидности ценных бумаг, формирование курса спроса и предложения (равновесной цены), возможности их реализации по рыночному курсу.

- стимулирование притока иностранных инвестиций;

- страхование финансовых рисков;

- осуществление внешнего контроля эффективности хозяйственной деятельности предприятий;

- информационное обеспечение о движении товара и капитала, финансовых инструментах, условиях и ценах обращения ценных бумаг;

- выступает в качестве барометра экономической активности в стране и в отдельных отраслях промышленности, отображая тем самым основные направления и масштабы структурной перестройки экономики.

Отличительными признаками биржи являются:

- наличие централизованного рынка, то есть торговой площадки (фиксированного места торговли). Служит местом, где встречаются покупатели и продавцы ценных бумаг;

- организованный по определенным и постоянным правилам характер функционирования;

- наличие стандартных торговых процедур и временного регламента торговли;

- торги осуществляются без предъявления товара;

- наличие процедуры отбора в члены биржи среди операторов рынка;

- установление биржевых (официальных) котировок на все торгуемые инструменты;

- централизованная процедура регистрации торговых сделок и расчетов по ним;

- надзор за финансовой устойчивостью участников биржевой торговли.

Существует процедура отбора лучших ценных бумаг, отвечающих конкретным требованиям (крупные размеры эмитента, финансовая устойчивость, массовость ценной бумаги, ее ликвидность). Ликвидный финансовый инструмент характеризуется небольшим спредом и незначительными колебаниями цен (волатильностью) от сделки к сделке. Это предоставляет владельцу ценных бумаг возможность их реализовать в короткий промежуток времени. При этом доход от реализации на вторичном рынке принадлежит не эмитенту, а дилерам или инвесторам, которые выступают в роли продавцов.

Всего в мире насчитывается около 200 фондовых бирж. Крупнейшими из них являются NASDAQ, AMEX, NYSE, TSE (Токийская фондовая биржа), AOSE (Asian and Oceanian Stock), FWB (Франкфуртская фондовая биржа), LSE (Лондонская фондовая биржа).

Современные биржевые площадки, кроме торгов в «яме», предоставляют трейдерам и инвесторам возможность торговать удаленно, через торговую систему. Такая система представляет собой совокупность аппаратных и телекоммуникационных средств, программного обеспечения, баз данных и другого технического оборудования, а также инфраструктурных организаций, обеспечивающих возможность скоростного получения, поддержания, обработки, хранения и раскрытия информации, которая необходима для исполнения договоров покупки/продажи ценных бумаг.

3 Основные субъекты фондового рынка

Структура фондовой биржи образована совокупностью всех участников, организующих процесс обращения ценных бумаг. Можно выделить две основные группы участников. К первой из них относятся профессионалы: брокерские и дилерские компании, депозитарии, клиринговые организации, реестродержатели, доверительные управляющие, организаторы торговли.

- Брокерская компания – это посредник, действующей от имени и за счет своего клиента на основе договоров комиссии или поручения. То есть брокер выполняет посреднические функции. В качестве брокера могут выступать как юридические, так и физические лица, зарегистрированные в качестве предпринимателя. Брокер за оказанные услуги получает комиссионные. В его обязанности входит выполнение отданных клиентом поручений.

- Дилер – это юридическое лицо, совершающее покупку-продажу ценных бумаг за свой счет и от своего имени на основе рыночных котировок. Как правило, в этом качестве выступают инвестиционные компании, фонды, банки. В большинстве случаев такие организации совмещают функции брокера и дилера. Доход дилера формируется на разнице курсов покупки/продажи и на изменении курсов ценных бумаг.

- Депозитарии – это организации, которые могут предоставлять специализированные услуги по хранению ценных бумаг, их учету и переходу прав на них. Депозитарием может быть только юридическое лицо. Инвестору для учета ценных бумаг в депозитарии открывается специальный счет, именуемый «счет депо», а лицо, открывшее такой счет, называется депонентом. Как правило, депозитарии являются и реестродержателями, то есть ведут реестр собственников ценных бумаг.

- Клиринговые организации являются важнейшим элементом инфраструктуры биржевого рынка. В их обязанности входит зачет взаимных обязательств покупателя и продавца по расчетам и поставкам за ценные бумаги. Они проводят сбор, корректировку и сверку всей информации по торговым сделкам и составляют бухгалтерские документы. Кроме того, эта организация формирует специальные фонды, направленные на исключение риска неисполнения торговых сделок. Зачастую крупные компании совмещают депозитарные и клиринговые услуги.

- Доверительные управляющие. Управление фондовым портфелем может осуществляться юридическим или частным лицом (предпринимателем), который за вознаграждение от своего имени и в течение оговоренного срока осуществляет управление переданными ему ценными бумагами.

Все профессиональные участники ведут свою деятельность на основе полученных лицензий, которые выдаются ФКЦБ (Федеральной комиссией по рынку ценных бумаг) или же уполномоченными ей органами.

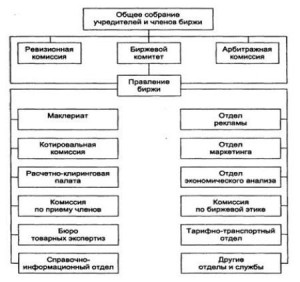

Ко второй группе субъектов фондового рынка относятся те участники, которые выходят на фондовый рынок для временного размещения своих свободных финансовых ресурсов. Биржа имеет свой высший орган в форме общего собрания всех ее членов. На нем решаются все организационные, финансовые и спорные вопросы. Текущая деятельность биржи контролируется наблюдательным комитетом и исполнительной дирекцией. Вопросами допуска ценных бумаг на биржу занимается специальная комиссия.

Организационную структуру биржи можно представить следующей схемой:

4 Специфика биржевого договорного процесса

Специфика договорного процесса на фондовой бирже заключается в том, что договоры между покупателем и продавцом обрабатываются не обособленно, как стандартные договоры, а лишь как определенные обязательства, которые привязаны к конкретному профессиональному участнику рынка, а через него к конкретному биржевому клиенту. При этом процесс охватывает не одну, а всю совокупность торговых сделок, совершенных участником рынка за торговый день.

Весь рыночный цикл обращения ценных бумаг на бирже можно разделить на следующие этапы:

- предварительное согласование условий по торговой сделке (вид ценной бумаги, количество, срок исполнения, источник оплаты);

- заключение сделки;

- клиринг: сверка всех параметров сделки; проведение взаимозачетов по ценным бумагам и денежным средствам; подготовка бухгалтерской документации, поручений депозитарию на перевод по счетам депо купленных ценных бумаг и поручения банкам на списание с расчетных счетов одной из сторон сделки денежных средств;

4. расчеты между участниками сделки: перевод от продавца к покупателю ценных бумаг и перечисление в обратном порядке денежных средств;

5. контроль позиций по денежным средствам и ценным бумагам участников сделки.

Биржевые сделки различаются по срокам их исполнения и могут быть: кассовыми – это такие договоры, обязательства по которым исполняются немедленно (в срок до 2 дней); форвардными (срочными) – это договоры, обязательства по которым исполняются в будущем через определенный срок;

В свою очередь кассовые договоры подразделяются на:

- сделки, проводимые с принадлежащими клиенту ценными бумагами или за счет собственных средств клиента биржи;

- маржинальные сделки – это сделки, сочетающие собственные и заемные активы, то есть продажа собственных и взятых в долг ценных бумаг или покупка ценных бумаг одновременно за счет собственных и заемных средств клиента.

5 Мировые фондовые индексы

Вторичный рынок ценных бумаг, на котором обращаются многочисленные фондовые инструменты, постоянно реагирует на все изменения, как в экономике страны, так и внутри каждой компании-эмитента, что проявляется изменениями котировок ценных бумаг. Именно динамика курсов ценных бумаг позволяет отслеживать рыночное состояние компаний и тенденции реального сектора экономики

Для анализа динамики изменения котировок ценных бумаг по рынку в целом используются различные фондовые индексы, являющиеся, по сути, индикаторами состояния фондовых рынков.

Биржевой индекс вычисляется, как средняя величина курсов акций по отношению к базовой величине, рассчитанной по репрезентативной группе предприятий на конкретную дату. То есть базовое значение индекса определяется за определенный период в прошлом. Используя значение индекса в динамике, можно вычислить текущее состояние рынка и его основные тенденции. Если фондовые индексы растут, то это показатель наличия «бычьей» тенденции на рынке, и следует ожидать роста стоимости ценных бумах, и наоборот, если они снижаются, то на рынке сформировались «медвежья» тенденция, и цены предположительно будут снижаться.

Различные индексы рассчитываются по разным методикам, главным образом, как средняя величина цен акций эмитентов, включенных в выборку. Чаще всего, используют метод простой средней арифметической, средней арифметической взвешенной или метод средней геометрической. Выделяют сводные (композитные), отраслевые, региональные индексы.

К наиболее значимым из них относят Индекс Dow Jones (Доу-Джонса), Индекс S&P500, Nasdaq Composite, FTSE 100 Index, DAX, Nikkei, CAC 40 и другие. Каждый из них имеет свою методику вычисления и различную «вычислительную базу», и свои достоинства и недостатки. Составляются фондовые индексы ведущими рейтинговыми агентствами и аналитическими компаниями с целью определения состояния как фондового рынка в целом, так и отдельных отраслей экономики, а также состояния экономик отдельных регионов мира.

Нельзя говорить, что одни из них лучше, а другие хуже. Все определяется тем, на какой бирже и какими ценными бумагами вы торгуете, и, в соответствии с этим, выбирайте наиболее соответствующий фондовый индекс. При использовании показателей того или иного индекса следует обращать внимание не столько на его величину, сколько на его динамику и направление движения. Таким образом, фондовые индексы наглядно отображают состояние и тенденции в мировой экономики в целом, в экономиках отдельных стран и регионов и промышленных отраслях.

6 Основные биржевые операции

Основными биржевыми операциями являются покупка и продажа ценных бумаг с целью получения прибыли, которая образуется за счет курсовой разницы. Среди субъектов второй группы фондового рынка, размещающих свои временно свободные финансовые ресурсы, можно выделить две большие группы: спекулянты и инвесторы.

- Спекулятивные операции на биржевом рынке

Основная задача этой группы участников – получить доход за счет курсовой разницы актива в относительно короткий промежуток времени. Курсовая стоимость формируется на основании рыночного механизма, а именно спроса и предложения. Поэтому основной задачей спекулянта является правильный выбор ценных бумаг, с точки зрения их потенциального роста или снижения цены в определенном временном периоде. То есть сделки можно заключать как на покупку, при ожидании роста цены, так и на продажу, при ожидании падения стоимости выбранной ценной бумаги.

Как правило, спекулятивные сделки проводятся с использованием маржинального плеча (заемных средств). В зависимости от срока, спекулятивные сделки подразделяются на внутридневные и среднесрочные. Следует помнить, что потенциально высокая доходность спекулятивных торговых операций сопровождается высокими рисками и может привести к частичной или полной потере торгового капитала.

При этом, чем короче период спекулятивных сделок, тем риски по ним выше. Например, для того чтобы торговать «внутри дня», трейдер должен быть постоянно «в рынке», следить за потоком новостей и статистических данных, проводить фундаментальный и технический анализ, как рынка в целом, так и выбранного актива, иметь свои стратегии торговли. Ситуация на рынках может быстро меняться, и даже на небольших колебаниях цены можно много заработать или потерять. Все это оказывает сильное давление на психику, и далеко не каждый человек может этим заниматься.

Спекулятивный характер ценных бумаг способствует повышению интереса к ним со стороны вкладчиков и таким образом:

- способствует сохранению высокой степени ликвидности ценных бумаг;

- стабилизирует их биржевые курсы;

- мобилизует свободный капитал общества в интересах производства.

- Инвестиции в инструменты биржевого рынка

Основной задачей этой группы участников является вложение свободных финансовых активов с целью получения дохода в долгосрочном периоде. К инвесторам относятся, главным образом, крупные участники с большим капиталом (инвестиционные фонды, банки, частные лица, имеющие большой капитал).

Как правило, инвестиции в ценные бумаги осуществляются в форме портфельных инвестиций, включающих несколько различных активов, и формирующиеся под конкретные цели и задачи инвестора. При этом при формировании портфеля учитывается множество факторов: уровень доходности и ее стабильность, допустимый уровень риска, ликвидность ценных бумаг и диверсификация инвестиционного портфеля.

Необходимо отметить, что самостоятельно сформировать инвестиционный портфель в соответствии с конкретными целями и задачами достаточно сложно, особенно без наличия опыта и специального образования. Поэтому лучше поручить это специалистам фондового рынка и передать активы в доверительное управление.

Таким образом, вторичный рынок ценных бумаг является важнейшей и неотъемлемой составной частью любого достаточно развитого рынка. Именно на нем концентрируется спрос и предложение на ценные бумаги и формируется равновесный курс, по которому одни участники согласны продать, а другие купить, что и обеспечивает перераспределение ссудного капитала между сферами и отраслями экономики, а также между хозяйствующими субъектами. В итоге вторичный рынок, в целях повышения эффективности рыночной экономики, постоянно обеспечивает ее структурную перестройку.

Комментарии и отзывы читателей

comments powered by HyperCommentsГлавная » Ценные бумаги » Вторичный рынок ценных бумаг – его роль в экономике