Инвестиции в недвижимость за рубежом – доходно ли это?

Инвестиции в недвижимость вообще, и за рубежом, в частности, относятся к классическому инвестиционному инструменту рыночной экономики, в который люди вкладывали свои свободные денежные средства на протяжении длительного исторического периода. В связи с этим, в ментальности большинства россиян сложился стереотип «исключительной выгодности» таких инвестиций и их высокой доходности. Так ли это на самом деле, и можно ли считать всерьез инвестиции в недвижимость за рубежом панацеей от периодических потрясений на финансовых рынках?

1 Инвестиции в зарубежную недвижимость – как средство сохранения капитала

Инвестиции в зарубежную недвижимость преследуют различные цели, важнейшими из которых являются: сохранение капитала, получение прибыли, диверсификация инвестиционного портфеля, покупка объекта для собственных нужд, получение вида на жительство. Мы не будем рассматривать все аспекты таких инвестиций, это удел целой серии статей, рассмотрим лишь этот процесс с точки зрения эффективности вложения денег и ответим на вопрос «Инвестиции в недвижимость за рубежом - доходно ли это?», а также рассмотрим некоторые «подводные камни» таких инвестиций.

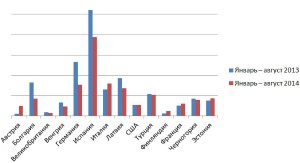

Вопрос достаточно актуален, поскольку объем операций по приобретению недвижимости за рубежом, согласно данным Центробанка России, имеют тенденцию к серьезному росту. За период 2009-2014 г. объем капиталовложений в этот сегмент рынка вырос на 63 % – с 178 млн. до 484 млн. долларов США.

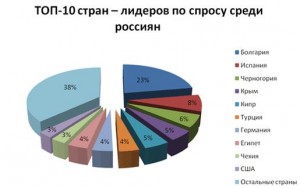

Причем, большинство наших соотечественников уже прошли «этап покупки дома на море за рубежом для личного пользования», и проявляют интерес к недвижимости на консервативных рынках Европы, как объекту инвестиций с целью сохранения денежных средств и получения дохода.

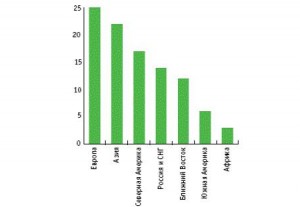

Среди всей совокупности покупателей, инвестирующих в зарубежную жилую недвижимость, россияне и жители СНГ занимают почетное четвертое место, уступая лишь инвесторам из Европы, Азии и северной Америки. При этом российские покупатели наиболее активны на рынке Европы, затем следует Ближний Восток и далее – страны Карибского бассейна.

Инвестиции в зарубежную недвижимость демонстрируют один из наиболее оптимальных показателей соотношения доходность/риск, а также имеют низкую корреляцию с другими классами инвестиционных активов. Иными словами, инвестиции в зарубежную недвижимость являются относительно надежным вложением денежных средств, особенно в период финансового кризиса. Как правило, рост цен на недвижимость превышает средний уровень инфляции, что позволяет инвестору сохранить свой капитал при минимальном риске. Поэтому, в большинстве случаев, владение объектами недвижимости за рубежом рассматривается инвесторами, как долгосрочный способ сохранения капитала. И, как показывает практика, даже в случаях падения цены на недвижимость в период кризиса и стагнации экономики, в долгосрочном периоде они восстанавливают свой докризисный уровень. Именно поэтому фокус инвесторов в последнее время смещается от задачи получения прибыли к сохранению инвестиционного капитала и снижению рисков.

2 Инвестирование в зарубежную недвижимость – как средство получения дохода

Прежде всего, давайте определимся, за счет чего можно получить доход от недвижимости за рубежом. Таких источников несколько:

1. Получение дохода за счет покупки объектов недвижимости

Получение дохода за счет покупки объектов недвижимости на первичном или вторичном рынке с последующей перепродажей объекта по более высокой цене. Доход формируется за счет роста капитализации (стоимости) объекта во времени, в том числе и роста стоимости ограниченного и не амортизируемого ресурса – земли.

Однако, покупка объекта на вторичном рынке недвижимости, с целью ее дальнейшей перепродажи, далеко не всегда оправдывает ожидания инвестора и не всегда выгодна. Во-первых, инвестиции с целью перепродажи должны быть длительными. Так, по данным опроса tranio.ru, российские инвесторы планируют перепродажу недвижимости в среднем в течение 5 лет, что предполагает «замораживание» капитала на относительно длительный срок. Во-вторых, сложность прогноза стоимости жилья в средне/долгосрочном периоде. Формирование цен на недвижимость за рубежом процесс многофакторный и определяется целым рядом его составляющих, как рыночного, так и не рыночного характера. Это политическая и экономическая ситуация в стране и в мире в целом, динамика и уровня спроса на недвижимость в регионе покупки, расположение и качество объекта, цена покупки и наконец, вид недвижимости и ее категория. Поэтому, трудно точно прогнозировать, какой срок потребуется, чтобы вы получили планируемый доход.

Но, на быстрый рост стоимости недвижимости после кризиса, я вам рассчитывать не советую. В целом, на большинстве рынков в настоящее время цены на недвижимость стабильны или варьируют в сторону незначительного роста или снижения.

Лишь в некоторых регионах отдельных стран этот рост превышает средние показатели. В среднем, при покупке отдельных небольших объектов, в зависимости от конкретных условий и страны, вы можете рассчитывать на рост цен на недвижимость порядка 3-5 % в год, в лучшем случае, в отдельных странах, до 7 %. При этом, динамика роста цены в разные годы может значительно варьировать.

Однако, если вы все же планируете инвестирование в зарубежную недвижимость с целью ее перепродажи, то эффективность своих вложений вы можете повысить за счет:

- покупки объекта на первичном рынке на ранних этапах строительства, например, стадии закладки фундамента или рытья котлована. В таких случаях дисконт стоимости может достигать 15-20 %, что сделает вашу покупку более выгодной. Но, при этом значительно возрастают риски: не своевременная сдача объекта в срок или банкротство компании-застройщика. Инвестору при покупке строящегося объекта необходимо крайне внимательно изучать репутацию застройщика, историю компании, качество строительства и отделки, юридическую чистоту сделки и, конечно, страховать свои риски.

- покупки залоговой недвижимости. Например, в некоторых странах, в частности Испании, в результате кризиса банками изъято за неуплату кредита большое количество объектов недвижимости. И банки продают ее со значительными скидками, что делает ее покупку весьма привлекательной.

2. Получение дохода за счет ренты (сдачи объекта в аренду)

С этой целью зарубежную недвижимость приобретает практически 76 % россиян в расчете заработать не только на росте стоимости недвижимости, но и сдаче объекта в аренду. Некоторые владельцы в расчете на получение максимальной прибыли от заграничной недвижимости, пытаются сдавать свой объект в аренду самостоятельно, без услуг посредников. На первый взгляд, выгода очевидна: вы экономите на оплате посреднических услуг компании. Но эта выгода умозрительна и на практике, зачастую, оборачивается убытками. Очень тяжело в незнакомой стране найти надежного арендатора, проверить его платежеспособность. Что делать, если арендатор задерживает оплату или нанесен ущерб (сломанная бытовая техника, испорчена мебель)? Все эти вопросы практически решить невозможно, если вы проживаете в другой стране, и постоянно контролировать своих арендаторов не имеете возможности. К тому же, существует языковой барьер, недостаточное знание законов страны, в которой находится ваша недвижимость.

Поэтому лучше все-таки обратиться в посредническую фирму, которая называется в большинстве стран управляющей компанией. Именно специалисты этой компании возьмут на себя обязанности сдачи недвижимости в аренду, контроль за оплатой проживания, оплатой коммунальных платежей, налогов и страховки, поддержанием порядка (уборка апартаментов, уход за садом, бассейном, подключение интернета и телефона и другие услуги). Стоимость услуг управляющей компании составляет от 10 % до 35 % от суммы арендной платы ежемесячно.

Рентная доходность недвижимости (отношение дохода от сдачи объекта недвижимости в аренду за год к его цене) варьирует в пределах 3-10 % и зависит от ряда факторов, важнейшим из которых является вид приобретённой недвижимости.

3 Доходность инвестиции в зарубежную недвижимость в зависимости от ее вида

1. Инвестиции в коммерческую недвижимость

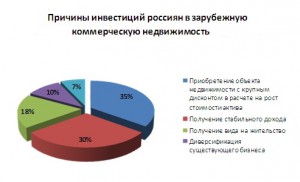

Причины инвестиций россиян в коммерческую недвижимость разнообразны:

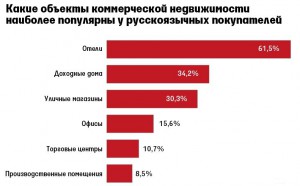

Как видно из диаграммы, в подавляющем числе случаев, такие инвестиции осуществляются с целью возможности ведения бизнеса за рубежом. Для этого приобретаются такие объекты, как доходные дома, гостиницы, магазины, производственные помещения. Удельный вес разных групп такой недвижимости приведен ниже.

Почему отели и доходные дома так привлекательны для наших соотечественников? Как правило, под впечатлением от отдыха в отелях за рубежом русские хотят приобрести такой же бизнес. Многие из них считают, что отельный и ресторанный бизнес относительно просты в управлении. Но это глубокое заблуждение. Они даже не представляют себе всех рисков и ответственности, связанных с приобретением отеля за рубежом. Это бизнес для профи: нужно набирать персонал, создавать привлекательный имидж, поддерживать инфраструктуру, налаживать закупки, создавать сайт, решать проблемы с постояльцами. Именно поэтому этих двух видов коммерческой недвижимости (отели и доходные дома) сторонятся опытные западные частные инвесторы, предпочитая офисную, логистическую, торговую и индустриальную недвижимость. Поэтому, если вы не имеете возможности привлечь к управлению такими объектами специализированные управляющие компании, то стоит серьезно задуматься о целесообразности инвестиций в такие объекты.

В большинстве случаев, инвесторы в коммерческую недвижимость предпочитают покупать недвижимость с уже действующим бизнесом. На мой взгляд — это оптимальный вариант для желающих иметь свой бизнес за рубежом, особенно для тех, кто предпочитает иметь максимально пассивный доход и не планирует личной занятости в купленном бизнесе. Этот вариант, безусловно, дороже относительно варианта покупки недвижимости и самостоятельного налаживания бизнеса, но в таком случае вы можете начать сразу получать доход, имея при этом, меньше финансовых рисков и дополнительных финансовых и временных затрат. Кроме того, работающий бизнес с реальной доходностью — это уже объект, имеющий повышенную ликвидность. Выбор за вами!

При выборе коммерческой инвестиционной недвижимости необходимо обращать внимание, как на ставку доходности, так и на прирост капитализации объекта. Например, среди различных типов коммерческих объектов в Англии максимальную совокупную доходность обеспечивают офисы, далее – промышленно-складские объекты.

Данные CBRE за (IV квартал 2013). Источник: domik.ua

|

Типы недвижимости |

Динамика арендных ставок |

Прирост капитала |

Ставки доходности |

Совокупная доходность (прирост капитала + ставка доходности) |

|

Офисы |

7,25 |

16,55 |

5,74 |

22,29 |

|

Торговая |

1,37 |

07,42 |

5,64 |

13,06 |

|

Промышленно- |

0,40 |

13,31 |

6,72 |

20,03 |

В Европе доходность в секторе офисной недвижимости в 2013 г. составила 7,2 %, торговой – 6,8-6,9 %, промышленной и складской – около 7 % (на зрелых рынках – 8,4 %).

В Европе, в частности в Германии, дополнительным плюсом инвестирования в коммерческие объекты является отсутствие государственного контроля за размером арендной платы. Владелец руководствуется лишь рыночной конъюнктурой в отличие от объектов жилой недвижимости, где существуют строгие ограничения на величину арендной платы (нормативы), что значительно сказывается на доходности объекта. Немаловажным фактором является и средний срок аренды – в этом отношении коммерческая недвижимость более предпочтительна, поскольку ее объекты сдаются, как правило, в долгосрочную аренду.

2. Инвестиции в жилую недвижимость

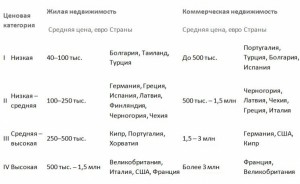

Инвестиции в жилую недвижимость – наиболее популярный вид зарубежных инвестиций россиян. С этой целью приобретаются жилые объекты различного вида и ценовой категории, от объектов эконом-класса (студио, апартаменты) до дорогой недвижимости (таунхаусы, индивидуальные дома, виллы), которые затем, в большинстве случаев, сдаются в аренду (см. Диаграмму). Не забывайте, что пустующая недвижимость принесет вам лишь убытки на любом рынке. Согласно данным портала Global Property Guide показатель рентной доходности в Европе составляет 3,5-5 %, варьируя по странам от 9,91 % в Македонии до 2,48 % в Греции. Рентный доход для жилья определяется множеством факторов: местоположением объекта (вплоть до улицы в каждом конкретном городе), состоянием и стоимостью недвижимости, типом объекта, грамотностью управления.

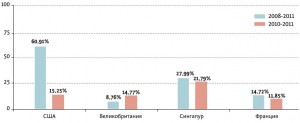

Совокупная доходность (ставка доходности + прирост капитализации) объекта жилой недвижимости в Европе в среднем в 2013 году составила 7,1 %, Великобритании – до 9 % в год. В ряде городов мира, этот показатель значительно выше (см. таблицу ниже).

4 Какой минимальный порог инвестиций в зарубежную недвижимость и есть ли альтернативные варианты инвестиций?

Минимальный капитал для инвестиций в жилую недвижимость составляет в зависимости от страны 40-100 тыс. евро и 350-500 тыс. евро в коммерческую недвижимость.

Если вы не имеете достаточной суммы или не планируете пользоваться недвижимостью лично, то возможны инвестиции в зарубежную недвижимость в форме приобретения пая в фонде недвижимости. Таких фондов (REIT) разных форм (ипотечные, долевые, гибридные) за рубежом достаточно много. Они инвестируют капитал участников фонда в разные виды недвижимости – жилые объекты, коммерческие (гостиницы, склады, офисы.) с последующим управлением ими (сдают в аренду, продают), получая доход.

Это даст вам ряд преимуществ:

- возможность инвестировать относительно небольшую сумму;

- отсутствие налога на недвижимость и затрат по ее содержанию;

- возможность продажи своего пая практически в любое время;

- значительно снизить риск.

Также, при отсутствии достаточного капитала для приобретения целого объекта, вы можете инвестировать в отдельные номера в отелях, парковки, в мини бары или магазины, парковочные места и даже в места на кладбищах. Причем, в Европе или Великобритании выбор таких инвестиционных объектов достаточно большой.

Я не рассматриваю, возможность приобретения недвижимости за рубежом по ипотеке (покупка недвижимость в кредит), это тема отдельной статьи, но если вы имеете возможность доказать свою платежеспособность банка – такая возможность существует. Во многих странах, например, в Испании, Кипре, Израиле недвижимость успешно продают по ипотеке. Кредит оформляется под 3,5-5 % годовых на срок до 30 лет с первоначальным взносом 30-50 % стоимости объекта. Дополнительным плюсом кредитования является доскональная проверка объекта кредитования банком, а также оптимизация налогообложения (расходы на выплату процентов банку уменьшают базу налогообложения по налогу на прибыль).

Итак, подведем итоги, сделаем выводы и сформулируем некоторые рекомендации:

- Инвестиции в недвижимость за рубежом обеспечивают сохранение инвестиционного капитала. Они имеют низкую корреляцию с другими классами инвестиционных активов, тем самым снижают риск потери капитала в период финансового кризиса.

- При правильном выборе объекта инвестиции и оптимального управления ним генерируется стабильный денежный поток, и вы можете рассчитывать на совокупную доходность (рост капитализации + ставка доходности) в среднем в пределах 5-10 % в год, в зависимости от страны и вида объекта. При этом, как правило, доходность инвестиций в коммерческую недвижимость, выше, чем в жилую недвижимость.

- Доходность зарубежной недвижимости сопоставима с доходом от валютных депозитов в российских банках, но инвестиции в правильную недвижимость значительно надежнее депозитов и тем более ценных бумаг.

- При выборе объекта и страны для инвестиций необходимо обращать внимание на перспективу прироста стоимости и доходности. К сожалению, на практике инвесторы концентрируются на одном показателе, выпуская из вида второй.

- Объекты зарубежной недвижимости имеют низкую ликвидность (в лучшие времена, на зрелых рынках продажа недвижимости занимала 3-4 месяца, а при неблагоприятной конъектуре – поиск покупателя может занять год и больше).

- Стратегия инвестора в зарубежную недвижимость должна быть рассчитана на долгосрочный период (не менее 5 лет); инвестирование в недвижимость не подходит инвесторам часто имеющих недостаток ликвидности или желающих знать точный уровень доходности инвестиций и риск вложения денежных средств.

- Инвестиции в зарубежную недвижимость нуждаются в тщательной и серьезной предварительной подготовке. Учитывать необходимо множество факторов, причем касающихся не только объекта, региона, местоположения, а и такие, как уровень налогообложения, уровень безработицы и инфляции, степень обеспеченности жильем, уровень благосостояния жителей региона, инфраструктуру города, транспортную доступность, динамику рынка недвижимости региона, специфику законодательства, прогнозы аналитиков. Тщательно учитывайте все факторы, которые будут формировать спрос на недвижимость в будущем. Не руководствуйтесь эмоциями при покупке недвижимости, помните, что это только инвестиционный инструмент.

- Выбирая объект для покупки в развитых странах, я бы рекомендовал обратить внимание на специализированную недвижимость, которая имеет хорошие перспективы. Например, пенсионный сегмент коммерческой недвижимости (дома для престарелых), студенческие общежития. Как правило, это объекты с полной заполняемостью, обеспечивающие владельцам на протяжении последних лет стабильный доход.

К частым ошибкам инвестора относятся:

- Невнимание к расходам, особенно к скрытым и дополнительным расходам. Как владельцу объекта, вам в дальнейшем придется оплачивать все налоги и затраты по обслуживанию объекта. Поэтому, при оценке инвестиционной привлекательности объекта, необходимо учесть все затраты, которые вы будете иметь при покупке, владении и продаже объекта: налог на покупку недвижимости и сдачи ее в аренду, налог на прибыль от продажи, налог на личную собственность, а также все расходы по содержанию жилья. Не редки случаи, когда неучтенные затраты сводят весь доход от инвестиций на «нет». Так, например, во Франции налоги на прибыль от продажи объекта недвижимости составляют около 20 %, и чтобы получить от продажи, даже минимальный доход, необходимо, что бы рынок вырос на 25-30 %, на что уйдет, как минимум 4-5 лет.

- Отсутствие стратегии продажи объекта в будущем (как и когда ориентировочно продавать). Необходимо выяснить, есть ли законы, которые ограничивают вывоз денег из страны.

- Отсутствие финансового плана, отражающего все налоги и расходы на содержание недвижимости, с одной стороны, и приток денежных средств, с другой.

Таким образом, инвестиции в недвижимость за рубежом, при правильной стратегии инвестирования, позволяют инвестору сохранить свой капитал и получать регулярный доход.

Комментарии и отзывы читателей

comments powered by HyperCommentsГлавная » Инвестиции, Недвижимость » Инвестиции в недвижимость за рубежом – доходно ли это?