Эмиссия акций: этапы, цели и возможные манипуляции

Что такое эмиссия акций, как и для чего она проводится? Выпуск, подписка и производство ценных бумаг – в чем разница? И главное – какие манипуляции возможны во время проведения эмиссии и как их избежать, расскажем обо всем.

1 Эмиссия акций – суть, этапы, цели

Эмиссия акций – это основной метод формирования или пополнения уставного капитала организации и главный источник финансирования, используемого государственными органами и частными компаниями. Выпуск акций происходит обычно в самом начале формирования акционерного общества, как основной и даже единственный метод формирования уставного капитала компании. Кроме того, впоследствии, возможны повторные эмиссии, направленные на увеличение капитала компании и финансированию развития предприятия.

Не стоит путать эмиссию ценных бумаг и их изготовление. Изготовление акций означает их физическое производство (в случае материализованных ценных бумаг), то есть факт печатанья на бумаге, часто защищенный водными знаками.

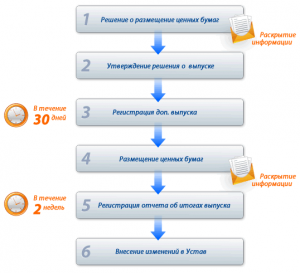

Основные этапы эмиссии, оговоренные в законодательстве, в том числе российском, следующие:

- - непосредственно принятие первоначального решения об осуществлении эмиссии. Такое решение принимается на общем собрании акционеров (очередном или внеочередном), или же Советом директоров. Будьте внимательны, согласно Закону об Акционерных обществах, в случае принятия решения об эмиссии Советом, требуется единогласное решение всех действующих членов.

- - утверждение. После принятия решения о выпуске акций, общее собрание акционеров, как главный управляющий орган компании, должен утвердить решение и проспект об эмиссии. Данный этап обязателен только в нескольких случаях: при открытой подписке, когда акции реализуются всем желающим, при закрытой подписке для более чем 500 подписчиков, если сумма эмиссии превышает 50 000 минимальных заработных плат. Во всех других случаях утверждение не обязательно.

- - государственная регистрация. До момента непосредственного выпуска акций. Требуется зарегистрировать решение и проспект эмиссии в соответствующих государственных органах (ФКЦБ России).

- - размещение акций. Непосредственно процесс передачи прав владения первичным акционерам.

- - государственная регистрация результатов эмиссии. Обязательный завершающий этап, после которого можно вносить изменения в устав общества и объявлять эмиссию закрытой и состоявшейся. Только после этого этапа осуществляются окончательные финансовые расчеты и балансовые проводки.

Основной целью выпуска акций является, конечно, формирование или увеличение уставного капитала. В первую очередь выпуск акций стоит у истоков образования компании. Последующие решения о повторной выпуске ценных бумаг могут быть приняты с целью дополнительного финансирования акционерного общества, в случаях когда развитие компании упирается в недостаток собственных средств и невозможности увеличения доходов без дополнительных финансовых вливаний.

2 Эмиссия привилегированных акций, дополнительная эмиссия акций и другие формы эмиссии

Существуют различные виды эмиссии акций. Эмиссии различаются по типу выпущенных акций и, проще говоря, по порядковому номеру. Известно, что существуют различные типы акций, обыкновенные. Конвертируемые, привилегированные и прочие. И любые типы ценных бумаг выпускаются никак иначе кроме как посредством эмиссии, с обязательными условиями и правилами для каждого типа ценных бумаг.

К примеру, в законодательстве РФ существует ограничение на выпуск привилегированных акций – их суммарный объем и номинальная стоимость не должны превышать более 25% от уставного капитала (после его увеличения в результате эмиссии). Превышение этого порога считается нарушением и карается уголовным правом.

Эмиссии бывают также первичные и дополнительные. Дополнительная эмиссия акций ОАО производится в случае необходимости дополнительного финансирования из внешних источников. Как правило, дополнительные выпуски ценных бумаг практикуются для пополнения уставного капитала до уровня, установленного законодательством. Чаще всего к такому инструменту прибегают банки, страховые компании и другие финансовые организации, чья деятельность строго регулируется законом, и в отношении которых периодически применяются законодательные нормы по увеличению капитала, не обусловленные реальной экономической необходимостью. Проще говоря, часто повторная эмиссия ценных бумаг коммерческим банком происходит не из-за желания акционеров получить дополнительное финансирование для развития компании или вывода ее из кризиса, а потому, что государство в очередной раз решило централизованно обязать все банки увеличить уставной капитал до определенного уровня. Все этапы выпуска ценных бумаг коммерческими банками четко оговорены и описаны в Инструкции ЦБ РФ «О Правилах выпуска и регистрации ценных бумаг кредитными организациями на территории РФ», действительной как для местных банков-резидентов, так и для иностранных компаний, желающих открыть филиал или представительство в России.

Любой из вышеописанных методов выпуска новых ценных бумаг компании строго регулируется законодательством страны и обладает определенными особенностями. Приведенный выше пример про привилегированные акции, лишь один из вариантов ограничений, налагаемых законом для защиты акционеров от преднамеренного нарушения их прав. Так, например, решение о дополнительном выпуске ценных бумаг может быть принято исключительно незаинтересованными лицами. К этой категории относятся те акционеры, которые не обладают значительным пакетом акций и не могут влиять на деятельность компании в одиночку. Проще говоря, если эмиссия акций акционерным обществом была осуществлена в результате единоличного решения мажоритарного акционера, при этом миноритарии были против этого решения, такая эмиссия считается незаконной и не может быть зарегистрирована в государственных органах и соответственно осуществлена.

3 Инвестиционные риски дополнительной эмиссии и примеры нарушения прав акционеров и снижения ценности инвестиции

Продолжаю тему манипуляций, возможных в отношении миноритарных акционеров посредством повторного выпуска акций, стоит подробнее остановиться на типах стоимости акций и соответственно, инвестиционной ценности данного финансового инструмента. Один из факторов доходности вложений является изначальная цена инвестиционного инструмента, в данном случае акции, и динамика изменения его стоимости в зависимости от различных факторов (в том числе последующих эмиссий конкретной компании, в чьи акции вы вложились ранее).

Итак, у ценных бумаг есть разные цены:

- - эмиссионная цена акций, это, по сути, номинальная стоимость, по которой ценная бумага впервые выпускается на рынок и приобретается первым акционером. Эта цена указывается в проспекте эмиссии и на самой акции (в случае выпуска материализованных ценных бумаг) и составляет начальную стоимость, по которой акция приобретается на первичном рынке. Эмиссионная стоимость акции, это определенная величина, которая рассчитывается обычно исходя из балансовой стоимости активов компании, так как выражает долевую часть этих активов.

- - рыночная стоимость ценных бумаг. Речь о цене, по которой акции и облигации продаются и покупаются на вторичном рынке. Рыночная цена не является точной константной величиной и может изменяться в зависимости от многих факторов, таких как успешность компании и размер выплачиваемых дивидендов. Эта стоимость определяется для всех последующих после первичного выпуска ценных бумаг транзакций.

Избегайте частого заблуждения – рыночная цена не равна доходности ценной бумаги, но составляет один из факторов, определяющих последнее. Рыночная стоимость определяет также ценность всех остальных акций, уже содержащихся на руках акционеров, то есть ценность их инвестиций.

Таким образом, каждая последующая эмиссия обыкновенных акций может влиять на рыночную стоимость всех ценных бумаг компании и увеличивать или уменьшать ценность более ранних финансовых вложений инвесторов в эту компанию. Именно по этой причине необходимо четкое законодательное регулирование выпуска ценных бумаг, которое позволит защитить акционеров от возможных спекуляций и приуменьшения ценности их инвестиции.

Существует множество примеров, когда мажоритарные акционеры принимали решения об увеличении уставного капитала или консолидации уже имеющихся ценных бумаг, что приводит в результате к уменьшению доли держателей мелких пакетов акций или необходимости их продажи по вынужденно низким ценам. Именно для предотвращения таких случаев, российское законодательство постоянно претерпевает изменения в области акционерного права. К примеру, раньше при консолидации ценных бумаг в акции с более крупным номиналом, миноритарные акционеры, чьи пакеты не позволяли конвертацию в акции с увеличенной номинальной стоимостью были вынуждены продавать свои акции, зачастую по невыгодной цене. Сегодня, вследствие изменений, внесенных в закон об АО и внедрения понятия «дробных акции» обязательная продажа в случае консолидации была отменена и подобная схема обесценения инвестиций миноритариев более не работает.

4 Методы расчета доходности инвестиций в акции при их эмиссии. Возможности долевого управления

Описанное выше, это всего лишь несколько аспектов, которые имеют прямое влияние на доходность инвестиций в ценные бумаги. Само собой разумеется, что самостоятельно учесть и рассчитать абсолютно все факторы, которые могут повлиять на успешность подобного вложения средств и предотвратить потерю своего капитала практически невозможно. Для этого необходимо обладать большим багажом экономических знаний и огромным опытом в инвестировании в ценные бумаги – без квалифицированной помощи не обойтись. Кроме того, обычному человеку, желающему заработать на своих небольших сбережениях, путь на фондовый рынок обычно заказан из-за высокой цены начальных пакетов акций.

Однако выход из этой ситуации есть – доверительное управление. В условиях современного мира, для того, чтобы выгодно вложить свои сбережения, не обязательно быть магистром экономики или трейдером с многолетним стажем работы. Также необязательно обладать крупными накоплениями. Достаточно лишь скооперироваться с таким же мелкими инвесторами под началом одного управляющего брокера и вверить свои средства доверительному управляющему. Благодаря такому объединению формируется один или несколько крупных ПАММ-счетов, которые могут участвовать от собственного имени на фондовом рынке, принимать решение о дополнительных эмиссиях, а также отстаивать свои интересы при управлении акционерными обществами, в чьи ценные бумаги были вложены средства.

Вы больше не останетесь один на один с крупными акулами фондового рынка, и не будете полностью зависеть от решения мажоритарных акционеров компании. Доверительное управление позволит сформировать, из множества мелких инвесторов, одного крупного игрока, который способен защищать свои интересы и вкладывать свои (и ваши) капиталы с самой высокой на рынке доходностью. Разумеется, это необязательное условие и участие в эмиссии ценных бумаг компании возможно и от имени частного лица, но посредством доверительного управления инвестиционные процессы становятся гораздо проще, а доход от вложений выше. Решение, в любом случае, должно приниматься взвешено и с учетом всей доступной информации.