Привилегированные и обыкновенные акции – как сделать правильный выбор?

Привилегированные и обыкновенные акции – что же это такое? В какой тип вложится, чтобы получить максимальную прибыль? Какие инвестиции требуют постоянного участия, а какие приносят пассивный доход без лишних вмешательств? Ответы на указанные вопросы представлены в статье ниже, надеемся, они будут Вам полезны.

1 Cуть и история возникновения

Акция – самый распространенный тип ценных бумаг, который законодательно подтверждает право на долю в капитале акционерного общества (сокр. – АО) и дает возможность получить часть прибыли в виде дивидендов, части имущества при ликвидации АО, а также право на участие в управлении деятельностью АО (за редкими исключениями). Держатель акции называется акционером.

История акций (как финансовых инструментов, не путать с акциями протеста) берет свое начало в странах с развитой экономикой. Первые упоминания о долях, в их современном понимании, в законодательных актах и правительственных указах в России встречаются в XVIII веке, в Указе Императора Павла I от 1 июля 1799 года, в рамках которого были утверждены «Правила для учреждаемой компании».

Акция Общества верхних торговых рядов на красной площади в Москве, дата выпуска 1911 год, номинал 100 рублей.

Позднее, после прихода большевиков в 1917 и последовавшей национализации, обращение любых ценных бумаг (в том числе акций) и выплаты по ним на территории нашей страны были на время приостановлены.

Методы выпуска подобных долевых паев, права акционеров (долевых пайщиков) и типы ценных бумаг зачастую определяются местным законодательством в каждой отдельно взятой стране. Однако существуют общие классификации, которые определяют основные характеристики.

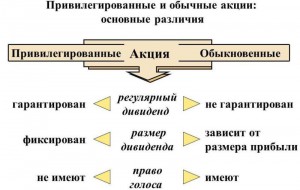

Современное законодательство большинства стран разделяет долевые паи на простые и привилегированные акции. Суть обоих типов, а также отличие обыкновенных акций от привилегированных представлено ниже:

- Простые (обыкновенные) акции – данный тип дает право голоса (1 акция = 1 голос) на собраниях акционеров, право на дивиденды и право на долю при ликвидации компании. Все упомянутые права, однако, обладают рядом ограничений.

- Привилегированные акции – дают гарантированное право на дивиденды, независимо от полученной компанией прибыли или потери. Это основное преимущество акционеров, обладателей привилегированных ценных бумаг, но оно уравновешенно отсутствием права голоса на собрании акционеров. Данный тип акций также дает право своему обладателю на долю при ликвидации компании.

2 Частности и особенности форм выпуска

Существует документарная и бездокументарная форма, так называемые дематериализованные акции. Первый тип представляет собой физический документ четкой формы, часто с водяными защитными знаками, с указанным номиналом, названием АО и другой важной информацией. Во втором случае право на долю активов компании подтверждено исключительно записью в брокерском реестре обладателей ценных бумаг.

Ценные бумаги, описанные выше, также разделаются на именные и на предъявителя. Последние, кстати, могут выпускаться исключительно в документарной форме, так как представляют собой билет с указанием доли владения в конкретной компании, но без указания имени владельца.

Не будем останавливаться подробнее на кумулятивных и конвертируемых привилегированных ценных бумагах, так как эти частности не влияют существенно на основные инвестиционные преимущества данного типа ценных бумаг. Отметим лишь, что существуют еще отзывные и погашаемые, а также несколько других, более частных видов ценных бумаг подобного типа, описание которых указанно в соответствующих законодательных актах большинства стран с рыночной экономикой и свободным обращением капитала на фондовом рынке.

Зачастую, однако, акции, как финансовые активы, обладают набором одинаковых характеристик, не отличающихся от страны к стране, а именно: строго определенная номинальная цена при выпуске, ограниченный срок владения, возможность передать в качестве наследства, возможность свободно совершать любые рыночные операции (продажа, залог, дарение).

3 Преимущества и недостатки

Преимущества обыкновенных (простых) акций:

- право голоса на собрании акционеров и участие, таким образом, в управлении компанией. При наличии контрольного или блокирующего пакета дает существенные преимущества перед прочими акционерами.

- получение дивидендов. Одним из основных доходов по такого рода бумагам считаются дивиденды, выплачиваемые, как правило, ежегодно, в размере, пропорциональном паевой доле и полученной компанией прибыли.

- право на долю при расформировании акционерного общества. Стоимость доли, зачастую, выражается в номинальной стоимости, которая и берется в расчет при распределении долей, в случае окончательной ликвидации компании.

Недостатки простых акций:

- номинальное участие в управлении, в случае миноритарного (незначительного) пакета.

- выплата дивидендов происходит исключительно в случае получения компанией сколько-нибудь значительной прибыли и соответствующего решения о выплате, принятом в рамках высшего органа управления АО, на общем собрании акционеров.

- доля при ликвидации выплачивается в последнюю очередь, после окончательных выплат всем кредиторам компании и обладателям привилегированных акций. В более чем 200-летней истории акционерных обществ известны случаи, когда, после расчетов с кредиторами, средств на расчеты с акционерами уже не оставалось.

Преимущества привилегированных акций:

- гарантированное получение дивидендов. Независимо от получения компанией прибыли и решения, принятого простыми акционерами, привилегированные акции гарантируют, зачастую, фиксированную сумму дивидендов, выплаченную из прочих, нежели бухгалтерская прибыль, источников.

- первоочередность при распределении долей при закрытии акционерного общества. «Привилегированные» акционеры получают право на долю до окончательных расчетов с «простыми» акционерами.

Недостатки:

- обладатели привилегированных прав на получение дивидендов взамен лишены права голоса и, таким образом, обделены возможностью участия в процессе управления АО и принятия важных для общества решений.

- фиксированный размер дивидендов. Часто размер дивидендов указывается при выпуске бумаг данного типа и не зависит от размера прибыли компании, что, при увеличении прибыльности бизнеса, влечет за собой пропорциональное уменьшение доходности данных ценных бумаг.

Зная отличие обыкновенных акций от привилегированных, можно выбрать для инвестиций подходящий тип ценных бумаг для преумножения капитала.

4 Во что инвестировать свои деньги?

Это тема для отдельной, более детализированной статьи, однако общие рекомендации по осуществлению долгосрочных или краткосрочных финансовых вложений в ценные бумаги, паевые доли АО, могут быть выражены в нижеследующем:

- Если Ваша тактика – прямые инвестиции, и вы намерены активно участвовать в процессе управления компанией, чьи акции планируете купить, ваш выбор – обыкновенные акции, наделенные правом голоса. Инвесторы рекомендуют приобретение как минимум блокирующего пакета простых ценных бумаг, для наиболее полного контроля и управления своими вложениями и прямого участия в принятии важнейших решений в компании.

- В случае портфельных инвестиций, если основная цель состоит в получении регулярной и, главное, гарантированной прибыли, логичнее вложить средства в привилегированные акции, которые, как мы уже знаем, принесут стабильный и четко обозначенный доход, независимо от решения мажоритарных акционеров и прочих факторов.

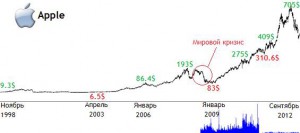

- Существует также третий тип инвестиций на фондовом рынке, покупка ценных бумаг с целью перепродажи на вторичном, свободном рынке. В данном случае стратегии могут быть разные, например, приобретение доли в момент рецессии (спада цены) компании, в ожидании неминуемого увеличения стоимости после достижения так называемого дна (самой низкой из возможных цен). (На примере движения стоимости активов всемирно известной компании Apple Inc., в графике ниже, это цена 6,5$, и лучшим временем для покупки можно считать апрель 2003 года). Либо, наоборот, покупка паевой доли на взлете, с намереньем последующей продажи, когда цена вырастет до своего пика (в графике, к примеру, речь идет о цене 275$ и последующей перепродажей по максимальной стоимости 705$ за акцию в сентябре 2012).

Независимо от выбранной стратегии, решение о вложении своего капитала в ценные бумаги должно сопровождаться тщательным анализом основных параметров, по которым определяется доходность ценных бумаг и инвестиции в целом.

Речь идет о размере и постоянстве выплат дивидендов (которые были и остаются основным типом дохода от вложений в такого рода финансовые активы), статистике роста или снижения стоимости бумаг (в графике ниже показана практически идеальная картина роста стоимости и значит привлекательности компании), а также общих данных о прибыли компании, предмете инвестиций.

Среди непрямых факторов, влияющих на стоимость и доходность, можно отметить стабильность фондового рынка страны, в рамках которого торгуются конкретные ценные бумаги, являющие предметом анализа, а также размер налогового бремени и уровень инфляции в масштабах государства.

В заключение стоит напомнить, что привилегированные и обыкновенные акции являются одним из базовых инструментов формирования ликвидного инвестиционного портфеля. Данный тип ценных бумаг признан во всем цивилизованном мире как наиболее простая и, одновременно, доходная форма вложения средств и приумножения капитала, что говорит об их надежности и стабильности в качестве финансового инструмента, а также доступности для широких масс.

Финансовая привлекательность наиболее доходных ценных бумаг является отличным показателем работы компании и мотивацией для последующих инвестиций. Таким образом, в том, чтобы вложить деньги в акции самых различных акционерных обществ, заинтересованы как те, кто стремится получить финансовую выгоду, так и сами компании, которым средства своих акционеров дают толчок к развитию и наращиванию дохода.

Комментарии и отзывы читателей

comments powered by HyperCommentsГлавная » База знаний » Привилегированные и обыкновенные акции – как сделать правильный выбор?